Глубоко нырнув в историю в предыдущих статьях цикла, сегодня мы возвращаемся к практическим вопросам. Правда не совсем техническим, а финансовым, но тоже базовым — и важным. С ними давно сталкивается почти каждый пользователь карт, но видит он при этом лишь надводную часть айсберга. А подводная часть не только традиционно больше надводной (это было бы еще полбеды) — знакомство с ней вообще заставляет взглянуть на видимую часть совсем другим взглядом.

Остальные статьи цикла:

- Часть 1: как они появились в мире и в СССР

- Часть 2: что главное в карте; основные принципы работы и безопасности

- Часть 3: продолжаем разговор о карточных реквизитах и их исторической миссии

- Часть 4: глобальные и локальные платежные системы в региональных реалиях

- Часть 5: пересчитываем скелеты в шкафу России 90-х

- Часть 6: российские «нулевые» и немного «десятых» — от «сберкарты» до «Мира»

- ===вы находитесь здесь===

- Часть 8: исторические технологии обработки карточных транзакций и их влияние на современность

Сегодня у нас на повестке дня кэшбек, т. е. возврат части потраченных денежных средств эмитентом карты держателю. Иногда — живыми деньгами, всё чаще — разнообразными «фантиками» (баллами сторонних программ лояльности или собственными внутренними, которые еще нужно суметь во что-то конвертировать), но размер вознаграждения в обоих случаях становится всё меньше и меньше. И всё больше категорий покупок, за которые он не выплачивается вообще. Хотя когда-то было не так: возвращали за всё и много. Мы в России этот этап в полном виде не застали, начав сразу со следующего — «за всё, но не слишком много». Или даже совсем мало. Но дальше всё пошло как везде — к немалой печали части сограждан, сделавших охоту за кэшбеком своеобразным хобби. Некоторые теперь и вовсе утверждают, что без кэшбека теряется смысл пользоваться картами. Впрочем, эта крайняя точка зрения не более популярна, чем обратная: с кэшбеком вообще не стоит связываться. На деле истина лежит где-то посередине, но почти посередине — второй подход к ней ближе. Тенденции рынка безналичных платежей (не только картами) таковы, что кэшбек может исчезнуть еще быстрее, чем появился. Причем объективно это не так уж плохо — по крайней мере, для рынка в целом, да и для усредненного потребителя тоже. Но недовольных среди конкретных потребителей в процессе уже было много, и дальше их количество будет только увеличиваться. Остальным участникам рынка в общем всё равно, хотя отсутствие такого инструмента может помешать им в какой-то конкретной ситуации.

Так что начнем, как водится, с начала.

Виды кэшбека

Повторим определение: кэшбек — это возврат покупателю части потраченных средств. Но у него есть два принципиально разных вида, непонимание разницы между которыми часто приводит к жарким дебатам. Условно «базовый» кэшбек платится всегда, его наличие является неотъемлемой характеристикой конкретной карты. Он может быть плоским, например 2% на всё (за исключением каких-то операций), или он может быть привязан к категориям товаров и услуг, когда за отдельные платежи возвращается 5%-10%, а за пределами этого списка — ничего или почти ничего. Могут быть ограничения на общий объем выплачиваемого по итогам месяца вознаграждения. При наличии категорий повышенного кэшбека по ним тоже могут быть ограничения — как по количеству, так и по доле платежей. Все эти нюансы приходится изучать, поэтому идеальным для клиента случаем является именно плоская шкала безо всяких категорий, которые еще и могут регулярно меняться эмитентом карты в одностороннем порядке (либо с возможностью выбора, но из ограниченного списка), что и порождает претензии даже к этому виду кэшбека. Но в целом на неизменность этих условий можно рассчитывать, выработав, при желании получать побольше, некую стратегию использования нескольких карт, дополняющих друг друга. Правда, на то, что какие-то условия останутся незыблемыми на вечные времена, рассчитывать нельзя. Как, впрочем, и вообще на незыблемость тарифов по картам или другим банковским продуктам, поскольку они существуют не в вакууме и зависят от общего состояния дел на рынке. Однако такие изменения — серьезное мероприятие. В результате карта зачастую отправляется в архив, но с сохранением условий для тех, у кого она уже есть, как минимум до окончания срока действия, а то и с возможностью перевыпуска (просто новую такую карту получить нельзя).

Второй вид кэшбека — акционный. С ним тоже всё понятно: ограничено время или место получения, а иногда и то, и другое сразу. Например, в августе такого-то года возвращаем столько-то за покупки в конкретном магазине или сети магазинов. Акции тоже могут прекращаться досрочно или иметь дополнительные ограничения, но, в любом случае, их нужно «ловить», как и всевозможные распродажи и скидки. Рассчитывать на длительность и неограниченность акции нельзя в принципе, однако «заработать» на них какую-то небольшую сумму вполне можно. Например, многие банки выставляют повышенный кэшбек на первые несколько месяцев для новых клиентов или просто новых выдач карт — таким образом они привлекают к своему продукту внимание на конкурентном рынке. Почему бы просто не раздавать деньги? Такие программы тоже давно есть и становятся всё более популярными. Но повышенный кэшбек удобнее, поскольку стимулирует не только получение, но и использование карты

Кто платит кэшбек?

Казалось бы, ответ очевиден: банк. В первом приближении это правда: клиент получает деньги именно от него. А тот из какой тумбочки их берет?

Если говорить об акционном кэшбеке, то из своей. Или совместной с партнерами — теми же магазинами, которые хотят простимулировать свои продажи. То есть это обычная рекламная акция, со своим определенным бюджетом, и именно поэтому она по определению может быть только ограниченной. Иногда акции проводят платежные системы — они получаются «мультибанковскими», но затрагивают только карты одного типа. За примерами далеко ходить не надо: программа лояльности для держателей карт «Мир» появилась одновременно с самими картами и предназначена для их продвижения. Многие акции фактически оплачиваются (или компенсируются) государством, благо оператором системы и их формальным организатором является АО НСПК, на 100% являющееся дочкой ЦБ РФ. Поэтому в их рамках действительно бывает возможность что-то получить: призовой фонд выделяется где-то снаружи отношений «потребитель—банк—магазин» и распределяется среди потребителей (для поощрения банков бывают свои акции, но они не слишком интересны широким массам трудящихся).

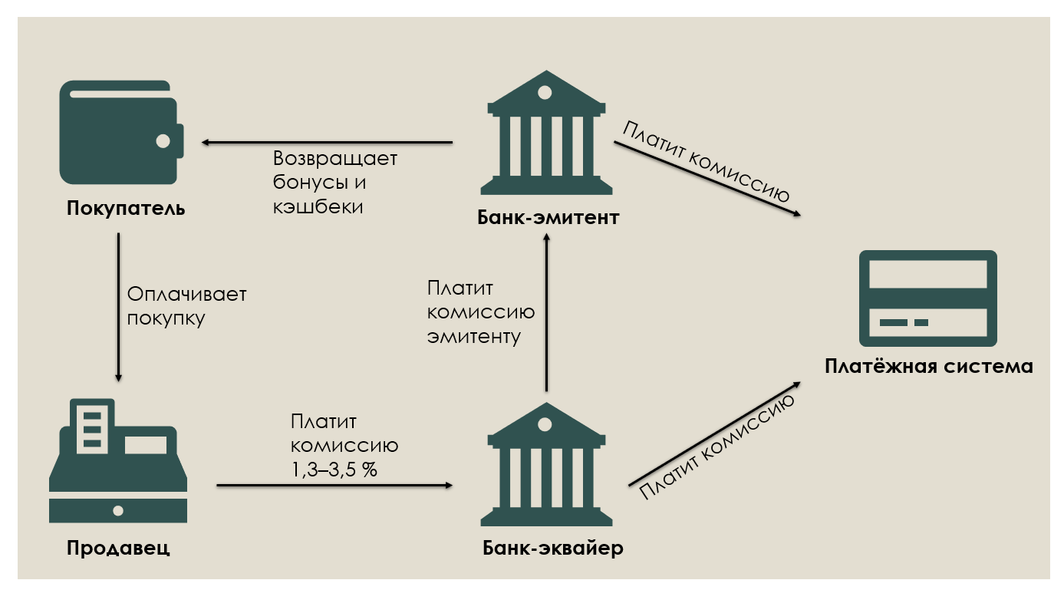

А вот неакционные вознаграждения потребитель получает… от самого себя. Причем отдает он больше, чем получает. Всё дело в комиссиях, уплачиваемых торговой точкой своему банку-эквайеру за обработку карт. Последний же часть полученной суммы оставляет себе за работу, а остальное перечисляет платежной системе и банку-эмитенту. И лишь часть последней суммы эмитент может отдать непосредственно держателю карты.

Откуда берет деньги торговая точка? Естественно, все подобные накладные расходы включаются в розничную цену товара — а больше и некуда: никаких иных денег, кроме денег покупателя, у продавца нет. В итоге это приводит к повышению цены товара и к проблемам конкуренции между разными магазинами. Но первое время на это принято было не обращать внимания, поскольку привлекать держателей карт магазину в целом выгодно. Инкассация наличных обходится дешевле, а при небольших оборотах можно вообще ограничиться дедовскими методами, не связываясь с банками… Вот только один из самых популярных сюжетов мирового кинематографа — это группа крепких ребят с пистолетами, грабящих какой-нибудь магазин или (еще лучше) заправку на отшибе. Меньше наличных в кассе — меньше поводов для противоправных действий, причем не только со стороны залетных грабителей: у собственных сотрудников тоже меньше простор для махинаций. Ну а кроме того, меньше проблем с фальшивыми банкнотами и не нужно заботиться о разменной монете.

Эти выгоды справедливы в ситуации с любыми платежными картами, но стоит вспомнить, что их история начиналась с кредиток — дебетовые появились гораздо позже. А с кредитными деньгами, по статистике, человек расстается легче. И значит, нужно позаботиться, чтобы ему было удобно сделать это в конкретной торговой точке, т. е. начать принимать карты независимо от комиссий. Если коллеги-конкуренты до этого еще не додумались, то и эффект технологической новизны первое время будет срабатывать в вашу пользу — попросту к вам будут чаще забредать зеваки. Ну а уж превратить случайно заглянувшего человека в покупателя — как раз и есть основная задача работников розничной торговой точки.

Первое время карты были большой редкостью, а процесс их обработки — сложным и дорогим (дорогим объективно — вспоминаем технические средства той эпохи и затраты времени сотрудников), но торговые точки это не слишком смущало. Ведь если в магазине или ресторане один человек расплачивается картой, а 99 — наличными, то эквайеру можно и 10% заплатить (реальные цифры полувековой давности!) — они размажутся на всю сотню покупателей и повысят средний чек буквально на 0,1%, чего никто не почувствует. Особенно это было актуально для какого-нибудь ресторана высокого класса, где размеры наценки устанавливаются творчески — а другие первое время с картами и не работали.

Банки и платежная система в таких условиях хорошо зарабатывали на каждой транзакции даже при небольшом количестве таковых. Понятно, что расходы объективно были заметными, откуда и драконовские (с современной точки зрения) комиссии, но комиссии устанавливались в таком размере, чтобы ничего не потерять и даже заработать. И чем больше у банка держателей карт, тем больше заработок в абсолютных цифрах. А как увеличить число держателей? Сначала можно постараться привлечь максимум новых пользователей, но потом, когда рынок более-менее насытится, остается только перетягивать друг у друга старых. И один из самых простых способов — поделиться с клиентом заработанным. Конечно, все заработанные деньги никто отдавать не станет — тогда и работать смысла не будет. Но если эмитенту достается 5%-6% от каждой транзакции, то он спокойно может возвращать держателю карты 3%-5%. Клиенты пойдут туда, где им платят, оттуда, где только деньги за обслуживание берут, так что у конкретного банка их может стать намного больше. И пусть на каждом банк будет зарабатывать не 5%, а уже всего 1%-2% — рост клиентской базы может перекрыть эту потерю с лихвой. Тем более, что и расходы на каждого клиента по мере увеличения их количества всегда сокращаются, поскольку постоянная составляющая — она на то и постоянная, хоть у нас тысяча карт, хоть сто тысяч. Поэтому выстраивать систему под 1000 человек давно уже не интересно, а за 100 000 можно и побороться.

Естественно, «додумались» до этой схемы все банки. Поэтому на определенном этапе развития карточного рынка кэшбек становится массовым и очень привычным явлением. Но на деле покупатель, повторимся, платит его сам себе, причем компенсируя только часть своих затрат. Другой вопрос, что это тоже верно лишь для среднего покупателя, а даже не для среднего пользователя карт. Скидываются все — и те, кто платит картами с кэшбеком, и те, кто пользуется картами без кэшбека, и даже староверы с наличными. А вот назад что-то получают только первые. И на ранних этапах развития рынка они получали больше, чем отдавали сами. Поэтому на тот момент наличие кэшбека было выгодно, и большой кэшбек был выгоднее, чем маленький. А банки технически могли себе позволить выплачивать относительно большой кэшбек, не забывая про собственные интересы.

Почему кэшбек уменьшается?

Это тоже объективный процесс, связанный с развитием рынка. Чем больше карт и чем активнее ими пользуются, тем дороже в абсолютных цифрах это обходится торговым точкам. Они в этой цепочке крайние — и именно у них появляется задача снизить свои затраты. При росте числа клиентов это возможно лишь путем сокращения размера комиссий, поскольку «спрятать» их больше некуда. И эквайерам приходится их сокращать — иначе магазин уйдет к более покладистому банку. На определенном этапе этому процессу начинают мешать платежные системы, но в конечном итоге и им приходится двигаться в деньгах, иначе уже можно потерять своих клиентов, т. е. банки. К тому же и свобода маневра у них есть: благодаря техническому прогрессу обработка транзакций быстро дешевела, а убытки от мошенничества постоянно уменьшались. Без необходимости, конечно, навстречу торговым точкам никто бы не пошел, предпочтя увеличить собственную прибыль. Но необходимость имеется: иначе какие-то карты могут просто отказаться принимать к оплате — что в последнее время происходит с American Express даже на исторической родине.

Кроме того, подрастали конкуренты. На большинстве рынков по мере их развития «заводились» локальные платежные системы, готовые работать с минимальными комиссиями — это их главное конкурентное преимущество. А нередко этим рыночным механизмам начинали помогать и нерыночные. Ведь безналичные расчеты имеют массу преимуществ перед оборотом наличных и с государственной точки зрения, а значит, их надо продвигать и пропагандировать. Сделать массовым дорогое решение невозможно, так что требуется по максимуму снижать цены и издержки, вплоть до законодательных ограничений на размер комиссий — либо временных и для социально-значимых категорий (как в этом году в очередной раз поступил ЦБ РФ), либо вообще в принципе. Такая «принудиловка» способна привести в шок любого фаната невидимой руки рынка, однако деваться от госрегулирования в финансовой сфере некуда: регуляторы ограничивают комиссии и в России, и в европейских странах, и в других регионах. А уж у созданных с государственным участием национальных платежных систем общая черта во всех странах одна: комиссии на грани себестоимости. Поскольку задача зарабатывания денег в их случае если и ставится, то лишь как побочная — на собственное развитие самим заработать, а не напрямую из бюджета брать.

Всё это означает только одно: комиссии постоянно и неуклонно сокращаются, причем происходит это повсеместно. Полвека назад они могли исчисляться в десятках процентов от размера транзакции, Россия массовое внедрение карт переживала уже на уровне в 2%-3%, а сейчас средний размер комиссий не превышает 1,5%. Регулирование в разных сферах хозяйства разное, комиссии на ценообразовании в них сказываются по-разному, поэтому стандартом давно уже стал дифференцированный подход. Но и в одной отрасли комиссии могут быть разными для разных торговых точек. Например, продавец на рынке не может получить такие же условия обслуживания, как сеть супермаркетов. Он платить будет максимум возможного, а сеть — минимум. Особенно крупная международная. Таковая иногда может поторговаться за размер комиссии не только с банками, но и непосредственно с платежной системой: это слишком серьезный клиент, чтоб пренебречь им и упустить его. Поэтому не стоит удивляться, что пока еще не все маленькие магазинчики обзавелись платежными терминалами: обходится им это дороже, а пользы меньше, чем для сетевых супермаркетов.

Главное же, что из этого следует запомнить: никаких 3% кэшбека массово и по всем категориям на постоянной основе сейчас уже быть не может. Даже 2% не может, и даже с 1,5% экономика не сойдется. Как акционное решение — может быть и 5%, и 10%, но ограниченно по времени и по фонду выплат. Акция же с 2%-3% кэшбека даже может быть формально бессрочной, но сама по себе она не окупается и требует перекрестного финансирования из сопутствующих источников. Например, у банка может быть лишь небольшая часть карт с кэшбеком такого уровня, зато много — с меньшим или вовсе без кэшбека. Вознаграждение от платежных систем он получает по всем продуктам, а платит что-то — лишь небольшой части клиентов. Все довольны. Как только доля получателей перестает быть небольшой с точки зрения банка, схема перестает работать — и нуждается в настройке. Не обязательно уменьшать ставки официально — это даже нежелательно. Достаточно установить такие условия получения максимального вознаграждения, чтобы доля претендующих на него опять стала незначительной. А вот стабильно платить всем и каждому клиенту, не обижая себя, при хорошем раскладе можно лишь порядка 1% и менее. Сейчас. Лет 10 или, тем более, 20 назад можно было больше.

Категории — не выход

Основная проблема в том, что не только 1%, но и 2%, по большому счету, клиентом остаются незамеченными. Максимум — это мелкий приятный бонус, но слабо влияющий на выбор банка. Действительно: ну кого можно соблазнить скидкой в 1%? А ведь это практически одно и то же. 5% тоже, вроде бы, немного — но психологически человек такие величины замечает.

Одно время казалось, что те самые повышенные категории могут неплохо подправить математику, поскольку позволяют озвучивать весомые для клиентов значения максимального кэшбека, но в среднем платить намного меньше. По каким-то категориям при этом можно давать тот самый 1% (но не 2%-3%, как когда-то), а за некоторые — все 5% или даже 10%. За счет чего? За счет того же перекрестного субсидирования, разумеется. И не обязательно только карточного: большинство банков универсальные, так что «продвигать» им нужно большой ассортимент услуг, и с этим прекрасно стыкуются карты с уникальными условиями на рынке. А в рекламе всегда декларируются максимальные цифры кэшбека и мелким шрифтом приводятся условия для его получения, так что всё прекрасно.

Точнее, прекрасно было раньше, пока карты не стали массовыми. Тогда банки в основном привлекали новых клиентов, а не перетягивали их друг у друга. А в точке насыщения внезапно оказалось, что часть пользователей с удовольствием соглашается на «хитрые» условия, но крайними всё равно оказываются банки. Например, если один из них предлагает 5% на заправках, но ничего в других местах, второй — 5% в супермаркетах, но ничего в других местах, третий — 5% за покупку одежды, но ничего в других местах, и т. п... Это всего лишь означает, что нужно завести себе десяток карт и всегда расплачиваться «правильной», подходящей для конкретного места. Правда, во времена популярности платных дебетовых карт в «физическом» исполнении такой поход создавал ряд неудобств, которые ограничивали размер популяции подобных умножадных клиентов. Нужно было быть действительно увлеченным этим хобби человеком, чтобы платить нескольким банкам за обслуживание, перераспределять деньги между счетами, постоянно носить с собой всю коллекцию карт. Вроде и выгодно, но много на кэшбеке все равно не «заработаешь», а лишних волнений и неудобств наживешь. Однако затем в массы пошли кредитки, причем бесплатные, причем без необходимости носить с собой и тасовать на кассе всю колоду (благодаря различным Pay-сервисам), да и переводы в основной массе стали бесплатными (или хотя бы дешевыми) — в итоге сдерживающих факторов не осталось.

Поэтому сейчас этот подход доживает последние дни. В банках все-таки деньги считать умеют — и терять их не хотят. Ведь если человек пользуется картой только для получения повышенного кэшбека, то дополнительных денег для его «повышения» он банку не приносит. Поэтому такие продукты начинают обрастать серьезными дополнительными ограничениями, сильно сокращающими эффективную ставку.

Например, повышенный кэшбек выплачивается лишь с части оборота: чем больше платишь в «обычных» категориях, тем больше будет и потенциальный размер повышенного вознаграждения. Но если ограничение установлено на треть, а основные операции пролетают мимо кэшбека, то красивые 5% мгновенно превращаются в 1,67%, а если на четверть — так и вовсе в 1,25%. А это не настолько далеко от «типового» 1%, чтобы имело смысл дергаться. Кроме того, наблюдается переход от постоянных категорий к динамическим — когда каждый месяц выбираешь сам себе какой-то набор, но из списка предложений банка. А ведь таковой давно уже (слава бигдате!) может подстраиваться под каждого клиента персонально — и понятно каким образом: не надо давать то, чем будут активно пользоваться. Например, если человек постоянно покупает бензин, то не стоит предлагать ему акции на заправках. Лучше выкатить скидки в такси — которые в этом случае наверняка не пригодятся. Условия формально соблюдены: категории повышенного кэшбека есть. А вот самого повышенного кэшбека — нет. Не говоря уже о том, что такая «динамика» не позволяет планировать надолго и тюнинговать личную колоду карт под максимальную выгоду, так что служит эффективной защитой от умножадных.

Фантики как способ (временного) решения проблемы

Итак, с денежным кэшбеком всё понятно: он давно уже не может быть весомым и постоянно сокращается. Проблему немного ослабляет переход от выплаты денег к начислению каких-то внутренних (или совместных с партнерами) баллов банков. Но пользователям такой подход добавляет неудобств, хотя на деле может даже увеличить получаемую выгоду. Основная проблема «фантиков» — в том, что они, в отличие от настоящих денег, не являются универсальной ценностью. А благодаря геймификации современного мира иногда могут и вовсе никакой ценностью не являться. И если есть граждане, готовые платить за виртуальные игровые ачивки, которые вовсе не монетизируются (и часто даже в игровом процессе не дают ничего, кроме морального удовлетворения), то такой кэшбек тем более находит своего потребителя.

Но чаще баллы в какой-то степени заменяют деньги, обмениваясь на товары и услуги. Самым слабым звеном в этой цепочке является процесс обмена: в списке вознаграждений должны быть действительно востребованные варианты, причем их стоимость в баллах должна быть такой же, как в деньгах, что выполняется далеко не всегда. Простой пример: если баллами возвращается 2%, но за 2000 баллов можно получить только вознаграждение с реальной ценой 1000 рублей — значит, на самом деле реальный кэшбек равен 1%. Следовательно, лучше бы этот 1% получать просто деньгами на счет, поскольку 1000 рублей — это всегда 1000 рублей, а вот сколько стоят внутренние «фантикорубли» — иногда сложно разобраться, поскольку нет универсальности. Если в каталоге вознаграждений есть интересные конкретному пользователю и «продаваемые» по курсу 1:1 — значит, для него фантик равен рублю. Для другого интересные предложения есть, но монетизируются только по курсу 1:2 — значит, с его точки зрения фантики стоят вдвое дешевле. А третьему вообще нечего выбрать из списка доступных вознаграждений — соответственно, для него такие фантики будут бесполезными и не будут стоить ничего. Поэтому «балльные» кэшбеки разных банков сложно сравнивать, а делать это лишь по декларируемой ставке вообще бесполезно.

Почему при этом фантики всё же могут оказаться более выгодными, чем деньги? Потому что число участников процесса не ограничивается только банком и его пользователями. Например, возьмем такой древний метод вознаграждения, как мили авиакомпаний (в России он заработал даже раньше, чем денежный кэшбек). С одной стороны, мили ценность имеют — ведь за них можно купить билет. Но сами авиакомпании готовы их раздавать и условно бесплатно — для поощрения часто летающих пассажиров. И банкам могут их продавать оптом с большими скидками — ведь это способ привлечения дополнительных клиентов, которые точно никуда не денутся, поскольку выгодных способов потратить мили где-то «на стороне» обычно не предусмотрено. Ну а получив те же мили со скидкой оптом, банки могут раздавать их своим клиентам в розницу подороже — но с выгодой (относительно денежного эквивалента) и для последних. И поскольку мили дешевле, «выдавать» их можно больше.

Но мили — очень ограниченный вариант фантиков. Чтобы их тратить, нужно действительно летать. И, желательно, по не слишком конкурентным направлениям — а то может оказаться так, что билет другой авиакомпании будет стоить дешевле, чем одни лишь дополнительные сборы к билету, купленному за мили. И вообще, на деле мильный кэшбек может оказаться хоть в какой-то степени выгодным, только если эти мили являются дополнительными. Например, летаем часто в командировки «Аэрофлотом» за деньги фирмы и набираем за год 60 тысяч миль, а перелет на Кубу и обратно стоит 70 тысяч миль — немного не хватает. А если по карте/картам за год накапает еще 10 тысяч миль, для чего нужно потратить порядка 550-600 тысяч рублей (за год это для многих реально), то вот она Гавана «бесплатно». Но если бесплатных миль за перелеты у вас нет, то и смысла в мильном кэшбеке нет. Лучше уж хотя бы 1% деньгами, потому что 6 тысяч рублей всегда найдется куда потратить, а копить мили десять лет глупо.

Поэтому сейчас подобные монобрендовые партнерства банков с авиакомпаниями тоже становятся редки: целевая аудитория слишком узкая. Баллы программ лояльности торговых сетей привлекательнее куда большей массовостью. А максимальный охват клиентов дают собственные баллы с возможностью конвертации в какие-либо другие. В идеальном случае — и в деньги. Правда, чем баллы универсальнее, тем сложнее считать выгоду — она сильно зависит от реальной цены вознаграждений для самого банка и в итоге оказывается разной для разных клиентов: один находит себе за баллы что-то выгодное, а другой не может. Если же всё попробовать посчитать честно, с «правильными» весами и усредненно для всего рынка, то мы получим... те же процента полтора в лучшем случае, а их пока можно получить и более простыми способами. Однако если обстоятельства сложатся удачно, то те самые сакральные 5% для кого-то персонально тоже реальны. А банки именно этот идеальный случай всегда озвучивают в рекламе, так что начали активно внедрять «фантики», как только исчезла возможность платить заметные суммы живыми деньгами. В общем, если разобраться, то «на круг» выйдет то же самое. Массово и долго обманывать систему этим способом тоже не получается.

Можно ли заработать на кэшбеке?

Вопрос, по поводу которого вечно ломаются копья. Банки любят именно такую формулировку, хотя она лишена смысла. Ведь даже в самом идеальном случае на кэшбеке можно лишь что-то сэкономить, но не заработать, поскольку вознаграждение составляет проценты от потраченного. Многие же считают, что и сэкономить не получится — если просчитать все затраты времени и усилий. И вообще, незачем на эти копейки внимание обращать. Кто прав?

Вспоминаем сказанное в начале: по сути, кэшбек в основной своей составляющей — это возврат клиенту его же денег. Причем возврат частичный — остальное забирают платежная система и банки. Поэтому с глобальной точки зрения в масштабах всего рынка кэшбек вообще вреден — лучше снизить комиссии. Нулевыми они не будут никогда, поскольку требуется обслуживать инфраструктуру, да и банкам нужно хоть что-то зарабатывать. Но при большом количестве операций на сегодняшний день ставки эквайринга вполне реально опустить существенно ниже 1%. Карточным системам это дается немного сложнее, но в СБПэй, например, обычное дело — 0,4% для социально-значимых торговых точек и 0,7% для всех остальных. Поделить на троих (в любой транзакции участвуют, как правило, два банка и платежная система между ними) — получаются какие-то смешные доли процента. Умножить на количество транзакций — получаются серьезные суммы, которые полностью окупают работу. А вот кэшбек такого порядка уже просто лишен всякого смысла: его никто не прочувствует. Собственно, и нынешний среднерыночный 1% воспринимается как бесполезные копейки, на которые не стоит обращать внимания. Поэтому в глобальной перспективе кэшбек вреден. И никакой перспективы у него нет: со временем он умрет полностью.

Но это глобальная точка зрения — в масштабах всего рынка. А персональная у каждого своя. Комиссии магазин размазывает на всех покупателей — но те, кто пользуется картами с кэшбеком, какую-то часть накладных расходов себе возвращают. А все остальные — нет. Более того, подобная организация процессов приводит к тому, что отдельные умножадные на деле «возвращают» больше, чем отдают. Главное — не перегибать палку. Поскольку если всё вырождается в постоянную беготню между банками, отслеживание акций в режиме 24/7 и жонглирование колодами карт в магазине, то не стоит оно ни 5%, ни даже 15% от расходов. Другой вопрос — что за компьютерные игры, как правило, тоже ничего не платят, как и за разгадывание кроссвордов, однако любители что одного, что другого не переводятся. Вот и такое хобби тоже имеет право на существование. Нашел способ без лишней суеты получать лишние 500 рублей в месяц? Молодец. 1000? Еще лучше. Не нашел? Да и ладно. Может, его и нет. Это просто игра такая.

Что же касается заработка в полном смысле этого слова, то некогда он тоже встречался. Да и сегодня какие-то схемы могут сохраниться, но всё это находилось и находится далеко от обычных пользователей и обычных карточных операций. Правда, суть довольно проста. Поскольку кэшбек — это возврат части потраченного, то надо суметь получать его, ничего не тратя. А поскольку какая-то операция для этого всё равно должна быть, то она должна выглядеть для банка как покупка, но на деле являться простым переводом средств куда-то, откуда их можно извлечь без потерь (или с потерями, но меньшими, чем размер кэшбека).

На заре рынка это получалось часто. Нередко можно было выводить даже кредитные средства без комиссий на разные кошельки, получая за это кэшбек, потом переводить их куда-нибудь на накопительный счет на месяц, получая еще и проценты на остаток средств, а затем возвращать обратно под конец льготного периода. Подобные схемы «прокрутки» в принципе могут считаться заработком: ведь из ничего получается что-то, пусть и в небольших количествах. А находились и серьезные граждане, превращавшие это в полноценную приработку — для чего могли заводиться десятки одинаковых карт (чтобы обойти ограничения) и совершаться много других действий, прямо как на настоящей работе. Но время простых схем осталось в прошлом, поскольку банки тоже умеют считать деньги (и делают это лучше прочих). Сегодня никакой ценности, кроме исторической, воспоминания о тех золотых временах не имеют.

Итого

В сухом остатке: кэшбек — изначально порождение рыночных перекосов. Пока комиссии по карточным транзакциям существенно превышали фактические расходы, у банков была возможность делиться (сверх)прибылью с держателями карт, но по мере развития рынка таковая существенно усохла. Это объективный процесс, на который нет смысла жаловаться — ведь, по сути, покупатели платили и платят кэшбек сами себе. Просто некоторые оказывались в немного более выгодном положении, поскольку дополнительные расходы несли все покупатели (даже те, кто платил наличными), а доходами делились только с частью. Но в настоящее время «прятать» накладные расходы уже негде, так что у торгово-сервисных предприятий есть только один путь их сокращения — бороться за снижение комиссий. Вот и становится банкам не с чего платить кэшбек — во всяком случае, в заметных количествах. В общем, не надо стремиться обогнать процесс, добровольно отказываясь от кэшбека, пока его вообще дают, но и привязываться к нему не стоит. Всё равно он рано или поздно умрет — причем уже скорее рано, чем поздно.

Правда, акционный кэшбек, в отличие от «базового», никуда не денется. В каких-то особо вырожденных случаях он и сейчас может исчисляться десятками процентов — когда акцию проводит не банк, а кто-то из его партнеров. Но в этом случае речь редко идет о продаже каких-то реальных товаров — чаще о виртуальных услугах низкой себестоимости. Например, онлайн-кинотеатр или магазин электронных книг всегда готов предложить большие бонусы всем партнерам, но не остается внакладе. Впрочем, это отдельная история, слабо связанная непосредственно с картами. Акционный кэшбек — это, фактически, обычные скидки, просто в своеобразном оформлении. Он действительно позволяет сэкономить клиентам (если они эти услуги всё равно оплачивают, то лучше уж заплатить меньше), но имеет слабое отношение к карточным вопросам, так что на этом мы тему закрываем.

Остальные статьи цикла:

- Часть 1: как они появились в мире и в СССР

- Часть 2: что главное в карте; основные принципы работы и безопасности

- Часть 3: продолжаем разговор о карточных реквизитах и их исторической миссии

- Часть 4: глобальные и локальные платежные системы в региональных реалиях

- Часть 5: пересчитываем скелеты в шкафу России 90-х

- Часть 6: российские «нулевые» и немного «десятых» — от «сберкарты» до «Мира»

- ===вы находитесь здесь===

- Часть 8: исторические технологии обработки карточных транзакций и их влияние на современность