Почему золото больше не «защитный актив»? Разбираемся в главной аномалии рынка

Представьте себе старые финансовые весы. На одной чаше — рискованные, но потенциально очень доходные акции. На другой — спокойное, надёжное золото, вечный символ стабильности. Веками эти весы работали предсказуемо: когда акции падали, инвесторы в панике бежали в золото, и его чаша взмывала вверх. И наоборот, в спокойные времена золото скромно уступало дорогу бурно растущим фондовым рынкам.

Но что, если я скажу вам, что эти весы сломались?

Сегодня мы наблюдаем картину, которая заставила бы любого инвестора старой школы недоумённо почесать в затылке. И американский фондовый рынок (в лице индекса S&P 500), и золото одновременно штурмуют исторические максимумы. Обе чаши весов взлетели вверх, нарушая все привычные законы финансовой гравитации.

Что же происходит? Неужели золото утратило свой легендарный статус «тихой гавани»? Давайте разберёмся.

Разрушители мифов: когда правила игры меняются

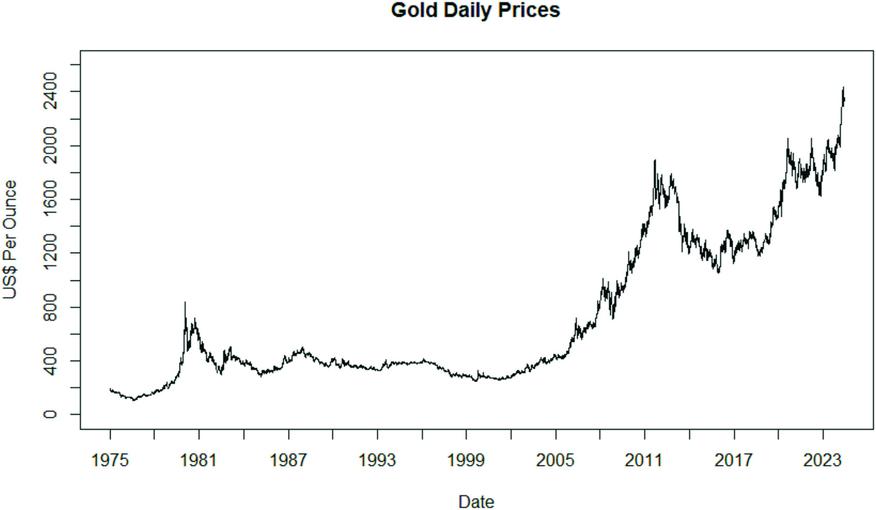

Чтобы понять масштаб аномалии, нужно вспомнить, как всё работало раньше. Золото всегда было страховкой от хаоса. В 1970-е, когда нефтяные кризисы сотрясали мировую экономику, цены на золото взлетали. В конце 1990-х, на волне эйфории от «бума доткомов», когда казалось, что акции будут расти вечно, золото никому не было нужно, и оно дешевело. Это была простая и понятная логика: страх толкает людей к золоту, а оптимизм — к акциям.

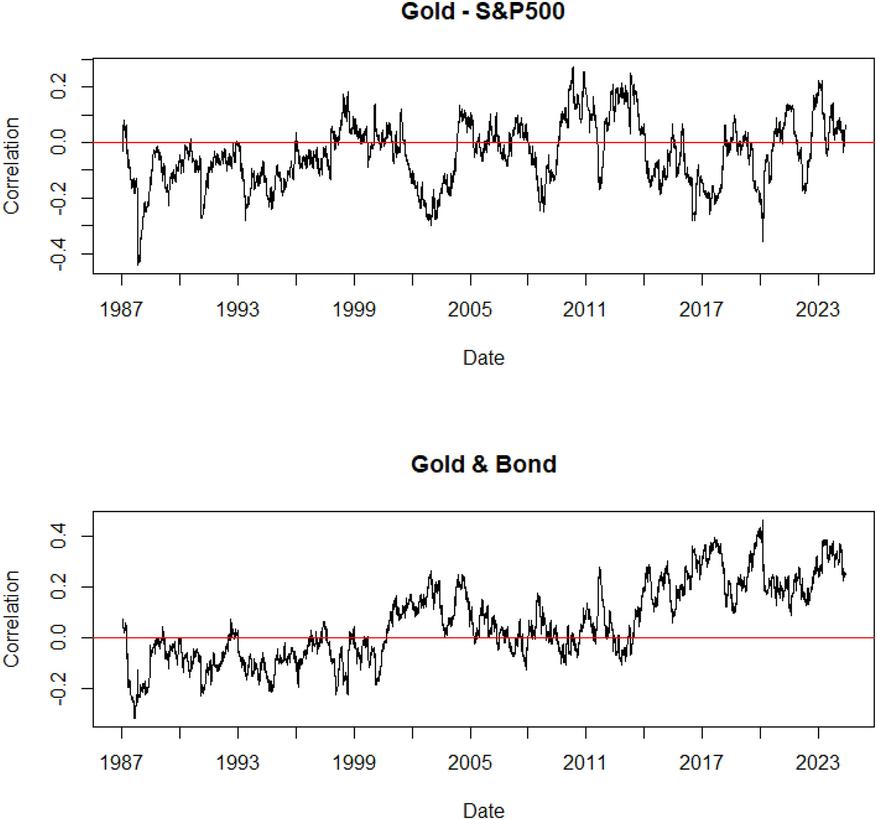

Этот механизм хеджирования (от англ. hedge — страховка, преграда) был основой многих инвестиционных стратегий. Золото в портфеле работало как финансовая подушка безопасности: если акции обваливались, оно смягчало удар.

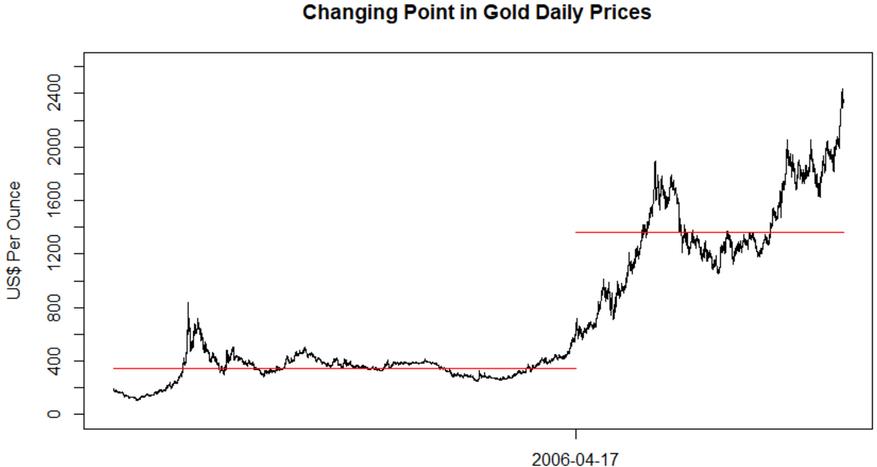

Но после мирового финансового кризиса 2008-2009 годов что-то пошло не так. Медленно, но верно траектории движения золота и акций начали сближаться. А сегодня они и вовсе движутся почти в унисон. Почему?

Два двигателя одного ралли: что толкает рынки вверх?

Кажется, что современный рынок страдает раздвоением личности. Он одновременно и оптимист, и паникёр.

С одной стороны, оптимизм питает фондовый рынок

Мировая экономика потихоньку приходит в себя после периода высокой инфляции. Центральные банки начинают смягчать свою политику, снижая процентные ставки. Это делает кредиты дешевле, стимулируя и компании, и обычных людей больше тратить и инвестировать. Добавьте сюда всеобщий ажиотаж вокруг искусственного интеллекта, от которого ждут революции в производительности и гигантских прибылей. В такой среде акции просто не могут не расти.

С другой стороны, страх толкает вверх цену на золото

Мир далёк от стабильности. Всё это создаёт риски для глобальных поставок, особенно нефти и продовольствия. К этому добавляется политическая неопределённость в США, где непредсказуемая торговая политика может в любой момент перевернуть правила игры. В такие времена инстинкт подсказывает: нужно покупать золото.

Получается парадокс: рынок одновременно верит в светлое технологическое будущее и готовится к геополитической катастрофе. Но это лишь часть объяснения. Есть и другие, более глубокие силы, которые изменили саму природу золота как актива.

Невидимая рука рынка… или две?

И вот тут-то и начинается самое интересное. Поведение золота изменили два мощных фактора, которые не всегда лежат на поверхности.

1. «Цифровизация» золота: Революция ETF

Раньше, чтобы вложиться в золото, нужно было покупать физические слитки, монеты или, на худой конец, акции золотодобывающих компаний. Это было не всегда удобно. Но в начале 2000-х годов появились так называемые ETF (Exchange-Traded Funds) — биржевые фонды.

Что это такое? Позвольте объяснить проще. Представьте, что некая компания купила огромный золотой слиток и хранит его в супернадёжном сейфе. А затем она выпустила на этот слиток миллион маленьких «акций». Покупая такую акцию (пай фонда), вы, по сути, покупаете крошечный кусочек этого большого слитка, не прикасаясь к нему физически. Торговать этими «акциями» можно так же легко, как акциями Apple или Google.

Запуск первого золотого ETF в 2004 году произвёл революцию. Золото превратилось из тяжёлого физического металла в лёгкий и доступный финансовый инструмент. Теперь любой инвестор может добавить его в свой портфель одним кликом мышки. В результате золото стало неотъемлемой частью стандартных инвестиционных стратегий, торгуясь в одном ряду с акциями и облигациями. Его поведение стало больше зависеть от общих рыночных трендов, а не только от уровня мирового страха.

2. Закат доллара

Второй, не менее важный фактор — это растущее недоверие к доллару США как к главной мировой валюте. Десятилетиями доллар был основой мировой финансовой системы. В нём велась международная торговля, в нём центральные банки хранили свои резервы.

Но в последние годы всё больше стран, включая Китай и Россию, начали оспаривать этот привычный порядок вещей. Они стремятся снизить свою зависимость от американской валюты и финансовой системы. И куда же они обращают свой взор в поисках альтернативы? Правильно, на золото.

Центральные банки по всему миру активно скупают золото, пополняя свои резервы. Для них это не просто инвестиция, а стратегический шаг к финансовому суверенитету. Эта тихая, но масштабная скупка со стороны государственных структур создаёт постоянный и мощный спрос на золото, который толкает его цену вверх независимо от того, что происходит на фондовом рынке.

Так что, золото уже не то?

Выходит, золото действительно изменилось. Оно перестало быть простым и надёжным «противовесом» для акций. Сегодня его цена определяется сложным коктейлем из факторов:

- Геополитические страхи (старая роль).

- Общие рыночные настроения (новая роль из-за ETF).

- Стратегические закупки центральных банков (новейшая роль).

Это означает, что золото больше не является идеальной страховкой от падения фондового рынка. Его роль в инвестиционном портфеле теперь другая — это просто ещё один актив для диверсификации, наряду с акциями технологических гигантов, облигациями развивающихся стран или нефтью.

Но значит ли это, что золото потеряло свой блеск? Вовсе нет. Его фундаментальная ценность никуда не делась. Запасы золота на планете ограничены, его красота по-прежнему манит ювелиров, а уникальные свойства востребованы в высокотехнологичной промышленности. Его внутренняя стоимость признана во всём мире, от Уолл-стрит до деревень в Индии.

Просто теперь, глядя на его цену, мы должны понимать: за ней стоит не только вечный человеческий страх перед неизвестностью, но и холодный расчёт современных финансовых рынков и большая геополитическая игра. Золото всё так же ценно, просто правила этой игры стали куда сложнее.

1 комментарий

Добавить комментарий

Добавить комментарий