Обсуждение текущей ситуации и перспектив рынка контрактной электроники в России состоялось на конференции «Контрактное производство электроники в России» в рамках выставки «Экспоэлектроника», прошедшей в Крокус Экспо с 24 по 26 марта.

Семинар был организован российским офисом компании Jabil, и существенная часть касалась обсуждения работы и организации производственных процессов внутри компании. Однако значительная часть конференции была посвящена состоянию отрасли в целом и стоящим перед ней проблемам. Вот на этом моменте попробуем остановиться подробнее.

Контрактное производство: российские особенности

Главное для современного контрактного производства — это жесткая оптимизация всех издержек. Чтобы быть конкурентоспособным и эффективным на современном рынке, производителю приходится использовать любые доступные способы экономии, буквально следить, чтобы не пропадала ни одна копейка. Ведь даже копеечные потери, помноженные на большие объемы, характерные для контрактного производства, дают в итоге внушительные цифры. Поэтому нужно быть готовым оптимизировать все: используемые технологии, производственные процессы, зарплаты. Ну и аппетиты в отношении прибыли тоже стоит умерить.

По словам Семена Лукачева (директора ООО «ПК Альтоника»), при контрактном производстве цена складывается из трех основных компонентов:

- Логистика

- Стоимость компонентов

- Стоимость работ

Остальные компоненты, как отметил в ответах на вопросы Семен Лукачев, носят второстепенный характер. Об их оптимизации можно будет думать тогда, когда будут решены основные вопросы по трем главным направлениям.

Что интересно, к вопросу составляющих себестоимости в своем выступлении обращался также Сергей Зорин, директор по развитию бизнеса компании Jabil.

Здесь соотношение немного отличается от примерной оценки Семена Лукачева, но информация со слайда Сергея Зорина охватывает производство электроники в целом, т. е. заметно более широкий процесс.

Стоимость работ в конечной цене изделия, как правило, невелика и составляет где-то 10-15%, но размещать контрактное производство в крупных городах все равно не стоит: из-за высокой стоимости аренды, рабочих рук и других ресурсов общие издержки будут слишком высокими для того, чтобы поддержать конкурентоспособность. Контрактное производство лучше размещать в небольших городах и регионах, где ставки аренды и заработные платы не слишком высоки.

Таким образом, наиболее серьезное влияние на контрактное производство в России, т. е. на цену конечной продукции, оказывают логистика и стоимость компонентов.

Логистика

Детали и компоненты в основном доставляются с китайских заводов, т. е. импортируются. И в вопросах ввоза в РФ возникает несколько «тонких мест».

Во-первых, в России существуют компании, которые работают на рынке еще с 90-х годов и сохранили ту же схему работы: возят «на вес». При использовании серых схем накладные расходы по доставке из Китая компонентов составляют где-то 15%, тогда как при белых схемах — около 35%, существенная доля из них приходится на НДС. Поэтому достичь хотя бы примерно сопоставимых цен легальный поставщик может только при условии относительно крупных объемов поставок, которые зачастую невыгодны из-за слишком малого размера российского рынка.

Вообще, небольшой объем рынка во многих случаях выступает самостоятельным негативным фактором: производители вынуждены работать с небольшими объемами поставок комплектующих, при которых накладные расходы на логистику оказываются большими в расчете на единицу продукции, что негативно влияет на стоимость конечного изделия и его конкурентоспособность на рынке.

Стоимость компонентов и сложности с ними

Впрочем, даже с самим отбором деталей и компонентов в Китае не все так просто.

Во-первых, китайцы очень не любят делиться детальными спецификациями и документацией на оборудование и компоненты. Иногда приходится буквально выгрызать документацию зубами. Спецификации могут быть неполными, некорректными или даже неправильными. Все это значительно затрудняет процесс адаптации и производство, т. к. очень сложно разобраться, что и как работает.

Во-вторых, даже если документация есть, то всегда нужно быть готовым к тому, что потребуется редизайн. Китайцы используют большое количество комплектующих, например, контроллеры, которые доступны только на внутреннем рынке — у них даже маркировка идет только иероглифами. Информацию о таких комплектующих практически невозможно найти, а без этого невозможно понять, что тот же контроллер вообще делает. Сами детали сложно найти даже на внутреннем рынке, и к тому же их слишком дорого везти сюда из-за узкой ниши и небольших объемов.

В-третьих, сложно найти правильный баланс между ценой и качеством таких деталей. Китайцы на внутреннем рынке как-то могут подобрать правильный баланс, когда чип уже стоит достаточно дешево, но еще более-менее работает и имеет приемлемый процент брака. Но так могут только китайцы, которые находятся на месте. В России же приходится выбирать компоненты с более стабильным качеством, но более высокой ценой.

Другие сложности

Но помимо объективных, есть еще и субъективные сложности, связанные с «особенностями ведения бизнеса» в России.

Семен Лукачев отдельно отметил: и сам российский рынок не особо хочет шевелиться. Многие компании уже имеют стабильный пул заказчиков, благодаря которому обеспечивают себе определенную рентабельность, и совершенно не горят желанием ввязываться в другие малоприбыльные проекты, где придется аккуратно просчитывать риски и выжимать максимум из производства и персонала. Хотя есть несколько исключений, где руководители готовы биться за проект.

Примерно та же ситуация и с заказчиками: они в принципе есть и могли бы работать с российскими же производителями на взаимовыгодной основе. Но они привыкли заказывать все подряд в Китае, который теперь уже не выглядит «дешевой альтернативой», и тоже не особо гонятся за оптимизацией и повышением эффективности.

Однако именно это направление — переориентация российских производителей и заказчиков друг на друга — имеет очень большой потенциал. Просто для его реализации нужно много работать, нужно желание расширяться и осваивать новые проекты, нужен азарт. А чаще всего этого нет, всем хочется стабильной неторопливой работы. Но только именно развитие массового серийного производства позволит обеспечить стабильность и работу «на обороте», позволит привлечь работающие сейчас с китайцами компании, которые занимаются финишной сборкой.

Текущая ситуация на рынке контрактного производства электроники в мире

О мировых тенденциях рассказал Сергей Зорин, ныне директор по развитию Jabil, а недавно владелец собственного производства электроники в Подмосковье.

Общий объем мирового рынка электроники на сегодня — примерно 1,3 трлн. долл., контрактное производство составляет 35-40%. Основным драйвером роста для всего сегмента является потребительская электроника, в ней сконцентрированы основной исследовательский и производственный потенциал (в России картина сильно отличается). А уже из нее технологии потом попадают в другие смежные отрасли.

Два наиболее активно развивающихся направления бытовой электроники — это носимая электроника и управление умным домом. В принципе, развивается и автомобильная электроника, но там развитие во многом сдерживается очень высокими требованиями по безопасности, т. к. цена ошибки может стоить жизни людям. Поэтому оценка и проверка безопасности отнимают на этом направлении очень много времени и сил.

Вторая тенденция — постепенно разрушается сложившаяся уже было система, при которой Китай являлся единственной и универсальной производственной базой для всего мира, откуда продукцию развозили по разным странам. Сейчас потихоньку производство смещается к рынкам заказчика и конечного потребителя. Сильно ощущается ценовая конкуренция.

В целом основные факторы развития рынка выглядят так:

Все производители делятся на четыре больших группы:

Для мирового производства электроники действует тот же закон, что и для многих других отраслей промышленности: «20% крупнейших компаний держат 80% рынка, а оставшиеся 80% мелких предприятий — 20% рынка». Даже немного нарушается в пользу крупных компаний.

У крупных и мелких производителей есть свои достоинства и недостатки. Вполне очевидно, что эффективность производства у крупных компаний выше. Вот примерное соотношение:

Наконец, вполне предсказуемо, что основные контрактные производства расположены в Азии, и в ближайшее время тенденция на усилие этого региона продолжится.

Если подходить ближе к России, то стоит отметить, что контрактное производство электроники в России невелико даже в сравнении с другими европейскими странами.

Как видите, Россия находится на 27-м месте. К некоторому моему удивлению, на первом месте с большим отрывом находится Венгрия, а на втором — Болгария.

С другой стороны, если обратиться к производственным издержкам, включая стоимость рабочей силы, то Россия сегодня не выглядит аутсайдером.

Если Китай заметно выигрывает по стоимости труда операторов (т. е. относительно неквалифицированных сотрудников), то Россия гораздо выгоднее с точки зрения стоимости инженерного персонала.

Состояние рынка контрактного производства электроники в России

Переходя к состоянию российского рынка, начнем с нескольких цифр. Общий объем рынка электроники в России составляет 34 млрд. долл. Производство электроники — 6 млрд. долл. (18%), контрактное производство — 710 млн. долл. (т. е. всего 2% от общего объема рынка).

Рынок в цифрах: данные и прогнозы

Рынок контрактного производства растет по деньгам, но при этом интересно отметить, что рост собственно производства заметно ниже, чем рост рынка в целом. «Лишний» рост образуется за счет дополнительных услуг, комплектации и пр. Об этом говорилось в выступлении Ивана Покровского, генерального директора информационно-аналитического агентства Центра современной электроники.

В этом разделе приведены слайды и из его доклада.

По данным «Центра современной электроники», объем рынка контрактного производства — около 250 млн. долл. (что отличается от приведенных выше цифр из-за другой базы исследования). В эту цифру входит производство за рубежом по заказу российских компаний, контрактное производство в России для российских компаний и контрактное производство в России по заказу зарубежных компаний.

Более наглядно объем рынка и его рост представлены на диаграмме.

Интересно, что, несмотря на довольно серьезный провал в 2008-2009 гг., рынок довольно быстро восстановился до прежнего уровня. Однако после этого его рост стал быстро замедляться.

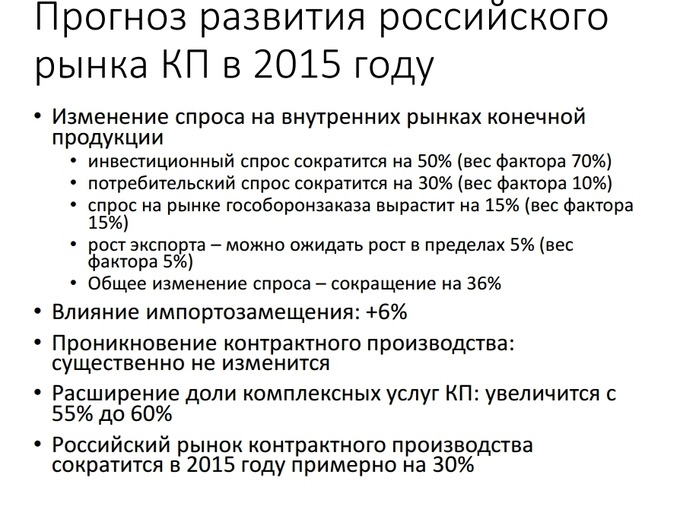

Также Иван представил прогноз роста на 2015 год.

И диаграмму с прогнозом до 2018 г.:

К 2018 году общий объем рынка должен составить порядка 382 млн. долл., а темпы роста снизятся до 20%. Впрочем, на темпы роста вообще, наверное, не стоит обращать особое внимание: во-первых, высокие цифры объясняются восстановлением после кризиса, во-вторых, слишком низкая база, чтобы делать какие-то выводы. Ну и наконец, это же прогноз.

Тенденции роста. Фактор импортозамещения

На комплексной диаграмме показаны основные факторы роста отрасли.

Отрасль растет во многом не количественно, а качественно: производители оказывают комплексные услуги, помогая заказчикам решать дополнительные проблемы.

Соответственно, в качестве перспективных моделей видится развитие сети контрактных производств, объединенных единой системой управления и логистической службой. Повышение эффективности инвестиций в систему управления, логистику и маркетинг. Плюс развитие направления ODM — производство стандартной продукции собственной разработки под маркой заказчика. Это дает возможность быстрой реализации потенциала импортозамещения.

Как работает российский рынок: отрасли, применимость, проникновение

Итак, посмотрим теперь, из чего состоит российский рынок контрактного производства электроники. Для начала — все производство электроники в России, разбитое по отраслям. Диаграмма из выступления Сергея Зорина (здесь речь идет обо всем производстве):

И из выступления Ивана Покровского (здесь учитывается контрактное производство):

Интересно сравнить разницу, не так ли?

Сергей Зорин отметил важную особенность российского рынка: значительная часть производства электроники замкнута на военную промышленность и продукцию для госорганов, при этом на открытом рынке эти производители не присутствуют, и их деятельность на отрасль практически не влияет. Это печально, т. к. в значительной степени сдерживает развитие рынка в целом.

Российские производители

Забавно, но несмотря на приведенные выше соображения, Москва и Санкт-Петербург на сегодняшний день занимают лидирующие места и в производстве электроники.

Впрочем, ситуация может меняться в зависимости от того, учитывать ли компании по месту расположения головного офиса или собственно заводов.

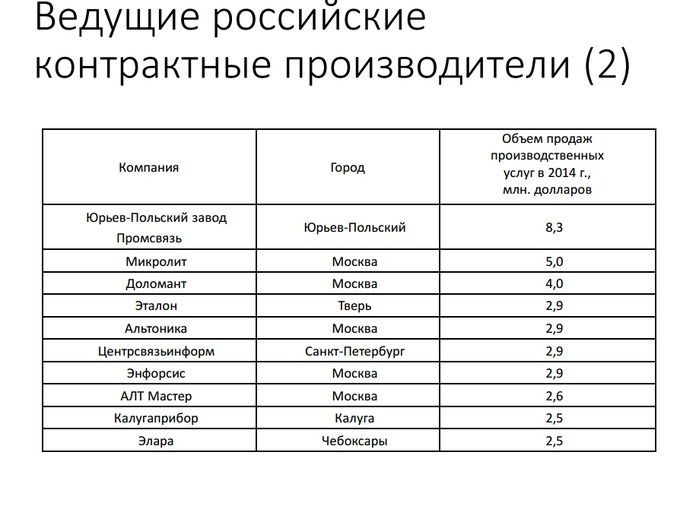

А так, по версии «Центра современной электроники» выглядит список ведущих производителей в России. По объемам продаж:

И по объемам производства:

Производство печатных плат

О производстве печатных плат рассказывал генеральный директор компании «Резонит», Андрей Кучерявый. Честно сказав, что это — основное направление деятельности его компании, а контрактное производство — второстепенно. Впрочем, в выступлении было немало интересной информации о рынке в целом.

Объем которого и этот выступающий оценил как «скромный».

При этом для России указан весь рынок печатных плат, если брать собственно производство, то это где-то 25% от 300 млн (т. е. около 80 млн. долл.), и такая доля на графике будет вообще незаметна.

В цифрах объем рынка составляет где-то 12-13 млн. дм2 в месяц (производства — четверть от этой цифры).

С одной стороны, кризис заметно подрубил российский рынок. В конце 2014 года поставки электронных компонентов значительно выросли, т. к. предприятия делали запасы. Так что сейчас стоит ожидать провала и в поставках, и в производстве. С другой — девальвация рубля существенно повысила конкурентоспособность наших предприятий, благодаря чему производство в России теперь во многих ситуациях выглядит более предпочтительно, чем даже в Китае. Например, раньше очень хорошо смотрелась Латвия благодаря низкому уровню оплаты труда, с зарплатами в 300-400 евро. Сейчас тамошние предприятия во многом утратили свою привлекательность. Что касается роста цен внутри страны, то для завода компании в Клину (он занимается серийным производством) при падении рубля в два раза себестоимость выросла где-то на четверть.

В первую очередь в кризис падают массовые заказы. Этот рынок упал уже в сентябре 2014 года, а в целом по 2014 г. объем заказов в Китае упал на четверть. В 2015-м падение продолжилось и сейчас сокращение составило еще где-то 10%. Таким образом, общее падение рынка на сегодняшний день — примерно на треть.

Также, по словам директора «Резонит», из опыта прошлых кризисов можно сделать вывод, что загрузка контрактного производства чувствует кризис месяца через 4-5. В то же время, сегмент заказов и производства мелкосерийных прототипов вырос, во многом за счет перетекания заказов из Китая. После падения рубля стоимость выполнения заказов на китайских предприятиях сильно выросла, и теперь российские предприятия представляют собой интересную альтернативу, особенно для мелкосерийного производства. Дело в том, что в Китае не любят мелкие заказы, т. к. с ними много возни. Поэтому китайские производственные предприятия, как правило, помимо основных расценок закладывают еще и разовую плату за «подготовку к производству», которая во многих случаях может быть довольно высокой. Так они отсекают мелкосерийных заказчиков, чтобы сосредоточиться на более крупных заказах. Эта особенность позволяет российским предприятиям занять нишу разработки, доводки и производства небольших партий электронных плат.

Уменьшение стоимости рубля сильно поменяло соотношение сил на рынке, поэтому значительный объем заказов начал перетекать из Китая в Россию. Причем количество таких заказов и общий объем не такие уж и маленькие: с конца прошлого года производственные мощности хорошо загружены. В какой-то момент даже была опасность, что в России закончится стеклотекстолит. Впрочем, серийное производство, особенно для сложных заказов, тоже постепенно переходит в Россию. Российские предприятия в последнее время активно инвестировали в технологии, и сейчас многие заказы, которые раньше уходили в Китай или даже в Японию, потому что местные производители не могли их выполнить, остаются в России.

Минутка новых технологий: «В Клину стали делать многослойные платы, гибридные платы, ввели новые финишные покрытия, будут производить платы с контролем импенданса на собственном производстве. К осени перейдем на новые технологические нормы, будут 100 микрон по всем слоям и площадка 0,2-0,4. осваиваем много новых технологий. В следующем году запустим гибкие и гибко-жесткие, уменьшать толщину и повышать количество слоев до 20 и пр.».

Кстати говоря, и здесь выступающий отметил, что слишком маленький объем рынка мешает развитию отрасли. Например, хотя зачастую делаются существенные инвестиции в новые технологии и оборудование, в результате это оборудование и технологии остаются невостребованными, потому что их можно эффективно использовать только при больших объемах производства, а такого объема заказов просто нет. Например, в новый станок нужно для работы залить 500 л припоя и держать его в подогретом состоянии, что при текущем состоянии рынка бессмысленно.

Государство. Помощь или вред?

По этому вопросу оценки разделились, но все они были в «красной зоне». Государству производство электроники не нужно — в лучшем случае. Рынок слабый, сам себя продвинуть пока не в состоянии, а чиновникам заниматься этим не хочется. В результате сейчас на рынке вообще дурацкая ситуация: крупные ретейлеры пролоббировали снижение ввозных таможенных пошлин на электронику, а пошлины на электронные компоненты остались на старом, высоком уровне. Вот такая дискриминация отечественного производителя, на которого просто-напросто наплевать. Помощь пришла откуда не ждали: активно ругаемое вступление в ВТО. Благодаря плану снижения ввозных таможенных пошлин с сентября 2015 года должны быть снижены или обнулены пошлины на электронные компоненты, после чего отрасль может стать более рентабельной.

В России также нет и второго драйвера роста для любого рынка — госзаказа. Точнее, он есть, и весьма существенный. Но, как говорят представители отрасли, эта сфера во многом замкнута сама на себя: предприятия, завязанные на госзаказ, производят что-то для государства, имеют хорошую рентабельность для себя и совершенно не хотят рисковать деньгами на открытом рынке.